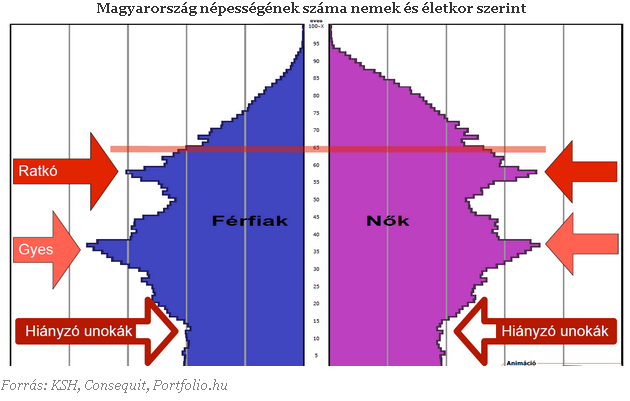

Egyre közelebb kerülünk ahhoz a dátumhoz, amikor az ötvenes években született, Ratkó-generáció nyugdíjba vonul, és a magyar nyugdíjrendszer ezidáig példa nélküli nyomás alá kerül. Ennek ellensúlyozására az állam újabb nagy lépést tett idén januárban az öngondoskodás ösztönzése felé, mivel a nyugdíjbiztosítási termékekre is megadta a húsz százalékos adókedvezményt más nyugdíj célú megtakarításokhoz hasonlóan. De hogy döntsem el, hogy mikor érdemes belevágni? Melyik termék felel meg leginkább az elvárásaimnak?

Az elkövetkező négy évben a nyugdíjba vonulók száma majdnem megkétszereződik, elsősorban annak köszönhetően, hogy az úgynevezett Ratkó-korszak alatt (1950-55) született gyerekek mostanra érik el a nyugdíjkorhatárt.

Az egyébként is ingatag lábakon álló nyugdíjrendszert ez Magyarországon korábban nem látott nyomás alá helyezi. Ezért az állam egyre több olyan hosszú távú megtakarítási formát támogat, amit kifejezetten nyugdíj célra érdemes felhasználni. Sorozatunkban már bemutattuk a kilencvenes években bevezetett önkéntes nyugdíjpénztárakat (ÖNYP), a kétezres években kifejlesztett nyugdíj-előtakarékossági számlát (NYESZ). Újdonság, hogy idén januártól már a nyugdíjbiztosítások esetében is lehet adókedvezménnyel élni.

Mi az a unit linked biztosítás?

A unit linked életbiztosítást már több, mint 15 éve értékesítik Magyarországon. Az elnevezése abból adódik, hogy a pénzt a befizetéskor átváltják unitokra (egységekre), amelyekből megvásárolják az eszközalapokat. Maguk az eszközalapok egyfajta portfólióként működnek, amely már eleve széleskörűen szétosztja a kockázatokat. Az eszközalapokból – a portfóliókkal ellentétben – mi választhatjuk ki, hogy milyen arányban osztjuk meg közöttük a pénzt. Egyébként ebben lehet nagy segítségünkre a tanácsadó, akivel a szerződésünket kötjük.

Mindhárom fentebb említett termék esetén élhetünk személyi jövedelemadó (SZJA) jóváírással, a befizetett összeg húsz százalékáig, amit a megtakarításunkon írnak jóvá. A nyugdíjbiztosítás esetében ez évente maximum 130 ezer forintot jelent. Ez azt jelenti, az adókedvezmény maximumát éves szinten 650 ezer forintos befizetéssel lehet elérni.

A termék egyediségét az adja, hogy a nyugdíjbiztosítások több biztosítónál a korábban már meglévő unit linked vagy vegyes biztosítási konstrukciók átdolgozásából jöttek létre. Ezeket a termékeket ugyanis korábban is keresték az ügyfelek, ráadásul sok esetben kifejezetten nyugdíjcélra kívánták felhasználni a megtakarításokat. Fontos hozzátenni, hogy a korábban nyugdíjcélra megkötött szerződések nem részesülhetnek állami támogatásban, ez csak a januártól indított előtakarékosságokra vonatkozik.

Miért jó a nyugdíjbiztosítás?

Azt nem lehet kijelenteni, hogy bármelyik termék jobb lenne a másik kettőnél, eltérő tulajdonságaik miatt más és más igényeknek felelnek meg. Három igazán lényeges pont van, ami meghatározza ezt az előtakarékossági formát.

A legnagyobb különbség a másik két termékhez képest abból fakad, hogy életbiztosítási termékről beszélünk, és mint ilyen, három szereplő van jelen a szerződésben (szerződő, biztosított, kedvezményezett). Ennek köszönhetően a szerződő érvényesíthet jóváírást más nyugdíj-előtakarékossága után is, igaz ez a számlán íródik jóvá. Így ha a családban egy kereső személy van, akkor más nyugdíjára is tud kedvezményesen félretenni.

Fontos kérdés az is, hogyan juthatunk a pénzünkhöz. Kamatadó és egészségügyi hozzájárulás (EHO) megfizetése nélkül nyugdíjba vonuláskor kaphatjuk meg a pénzünket, ha legalább tíz év eltelt a szerződéskötés óta. Ha tíz éven belül éri el a nyugdíjkorhatárt valaki, akkor nem kapja meg ezt a kedvezményt, de több biztosítónál nem is lehet bizonyos korhatár felett ilyen megtakarítási formát elindítani, így ebbe a „csapdába” nehéz beleesni. Azt fontos szem előtt tartani, hogy nyugdíjcélra használjuk fel a megtakarított összeget, mert, ha nem így teszünk az állami támogatásunk 120 százalékát kell visszafizetni.

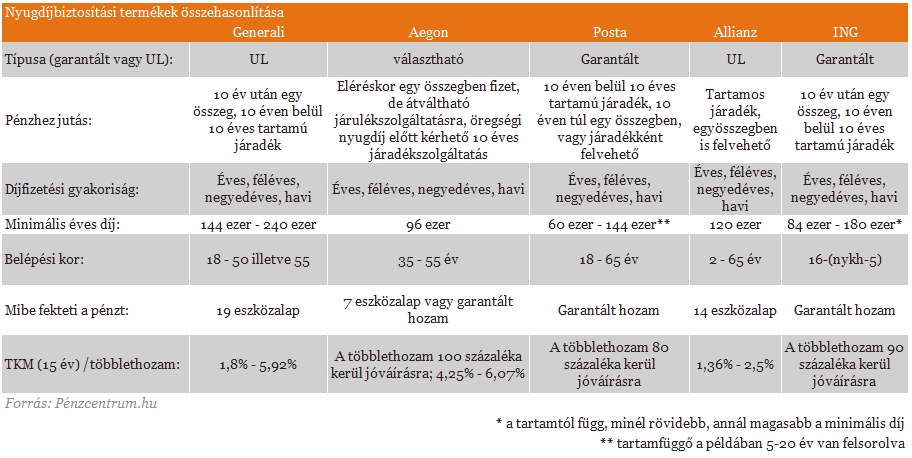

A harmadik lényeges szempont, hogy milyen befektetés van a pénzünk mögött. Ebből a szempontból két féle nyugdíjbiztosítási termékekről beszélhetünk:

- Az egyik típus esetén fix hozammal számolhatunk. Ebben az esetben a pénzünk befektetésre kerül, amiből a biztosító egy bizonyos szintű, úgynevezett technikai kamatot garantál. A befektetésen ezen felül keletkezett hozam nagyobb részét jóváírja, ennek mértéke biztosítónként eltérő.

- A unit linked típusú termékek esetében a mögöttes befektetés (eszközalapok) hozama alapján növekedhet a pénzünk, azonban ebben az esetben a kockázatot mi futjuk, vagyis ha a befektetés értéke csökken, akkor a mi hozamunk, vagy szélsőséges esetben a tőkénk is csökkenni fog.

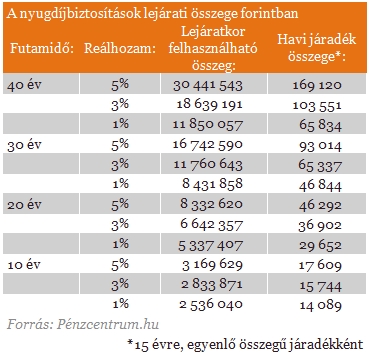

A fenti táblázatban havi húszezer forintos befizetéssel számoltunk, ami nem kirívó összeg, a havi bruttó átlagjövedelem nagyjából tíz százalékának felel meg. A feltüntetett hozamokkal számolva jól látszik, hogy a takarékoskodást érdemes minél előbb elkezdeni, még akkor is, ha kezdetben csak kisebb összeget tudunk félretenni. Így tudjuk ugyanis elérni időskorunkra, hogy ne kelljen kizárólag az állami nyugdíjrendszerre bízni a sorsunkat, hanem ténylegesen megvalósuljon az öngondoskodás, vagyis meg tudjunk élni a félretett pénzünkből.

Azért, hogy könnyebben ki tudjuk választani a nekünk megfelelő terméket, összeszedtük a legnagyobb biztosítók ajánlatait. Ezzel kapcsolatban megemlítendő a Groupama, akik most fejlesztik azt a terméküket, ami az új szabályokhoz jobban igazodik, ezért kimaradtak a felsorolásunkból.

Forrás: penzcentrum.hu